【住宅ローンと金利】最低限知っておきたい基礎知識

マイナス金利解除というニュースによって不安に感じている方も多いと思います。専門家の間では、今より0.5%程度上昇するのではないかという意見もあります。仮に本当にそこまで上昇したとしても安心して生活できるよう、無理のない返済計画が必要です。

今回は「住宅ローン」について、最低限知っておくべき情報をまとめました。ぜひ最後までご覧ください。

目次

■ライフプランを意識した住宅ローンを

■最低限知っておきたい基礎知識

-住宅ローン金利-

01.変動金利型

02.固定金利期間選択型

03.全期間固定金利型

-住宅ローン返済方法-

01.元利均等返済

02.元金均等返済

おまけ

■繰り上げ返済

■人生のお金の大きな流れを把握する

「ライフプラン」を意識した住宅ローンを

結婚や出産、車の買い替え、教育費や老後資金など、家族構成によってライフプランは変化します。また、病気やケガなどで突発的な出費が発生する可能性もあります。そのため、住宅ローンはライフプランを意識して組む必要があるのです。

■最低限知っておきたい基礎知識

それは住宅ローンの『金利』と『返済方法』です。この2つによって資金計画は大きく変化します。

-住宅ローン金利-

大きく分けて3つあります。

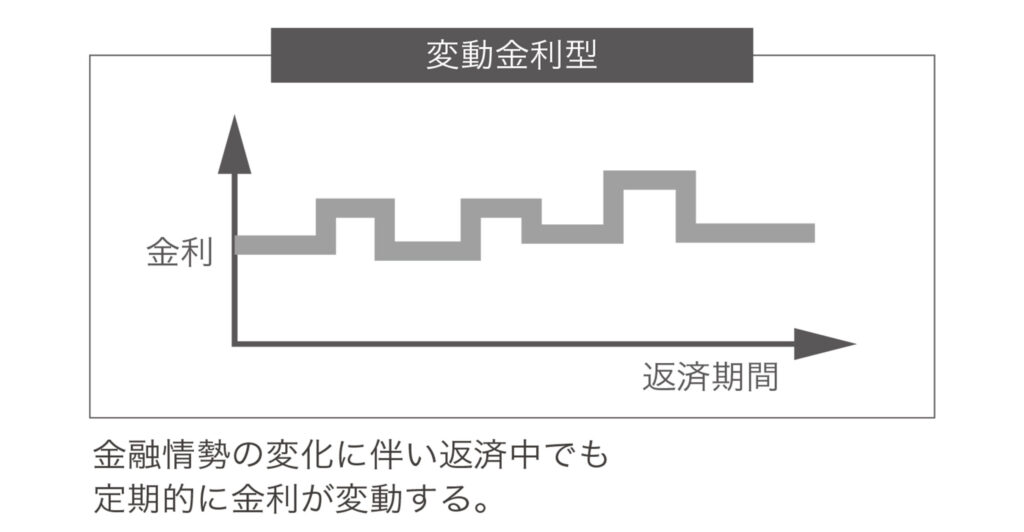

01.変動金利型

返済期間中に金利の変動の可能性がある住宅ローンです。金利は半年に1回見直しされ、返済額は5年に1回見直しされます。その間の返済額は一定ですが、金利上昇により返済額が増額する場合は、新返済額は変更前の1.25倍が上限となります。

メリット

・固定金利に比べて金利が低い。

・返済中に金利が下がると返済額が減少する。

デメリット

・返済中に金利が上がると返済額が増加する

・借入時に将来の返済額が確定しない。

変動金利が向いている人

将来的な金利上昇のリスクはあるが、返済額を少しでも抑えたいと思っている方

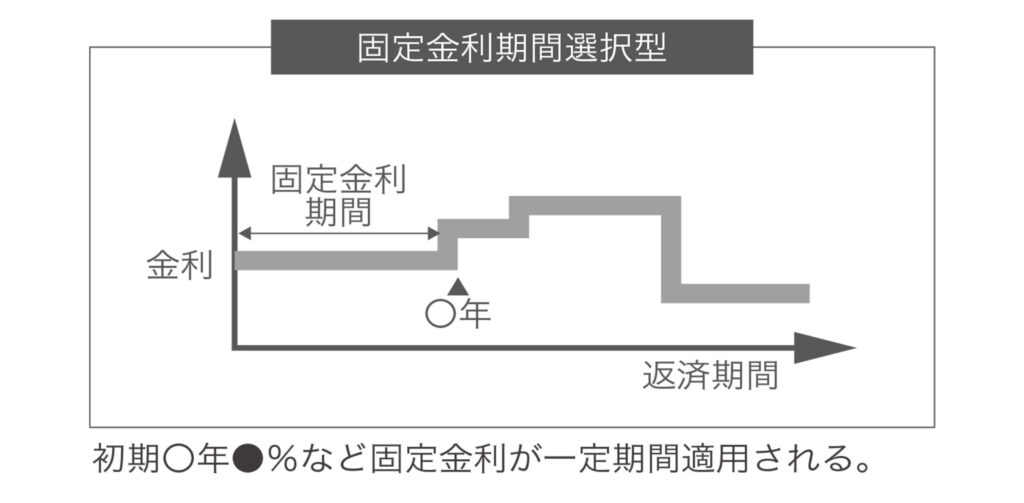

02.固定金利期間選択型

定めた期間のみ金利を固定するタイプで、固定期間は2年、3年、5年、10年の4パターンから選択します。固定期間が終了すると、再び変動金利型や固定金利期間選択型を選択することが可能です。

メリット

・固定期間終了後に金利が低下すると、返済額が減少する。

・初期〇年は金利が低く設定されている。

デメリット

・固定期間終了後に金利が上昇すると、返済額が増加する。

・借入時に将来の返済額が確定しない。

固定金利期間選択型が向いている人

一定期間、安定した返済プランを立てながら将来の金利動向を見極めたい方

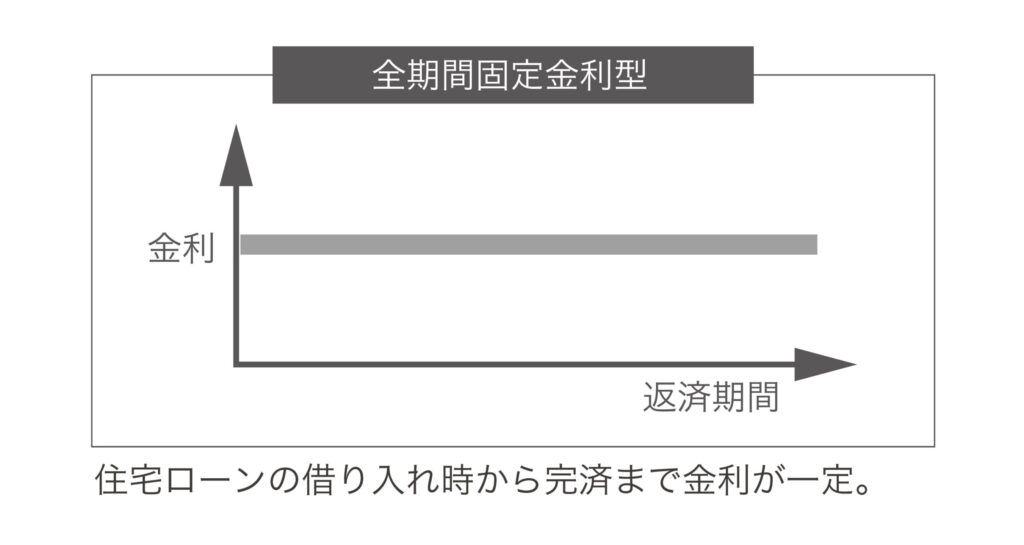

03.全期間固定金利型

借入時の金利が全期間に反映され、完済まで金利が常に一定で固定される住宅ローンです。

メリット

・返済条件が一定のため、将来の資金計画が立てやすい。

デメリット

・金利が高い。

全期間固定金利型が向いている人

計画的に住宅ローンを返済したい方

-住宅ローン返済方法-

2つの返済方法があります。

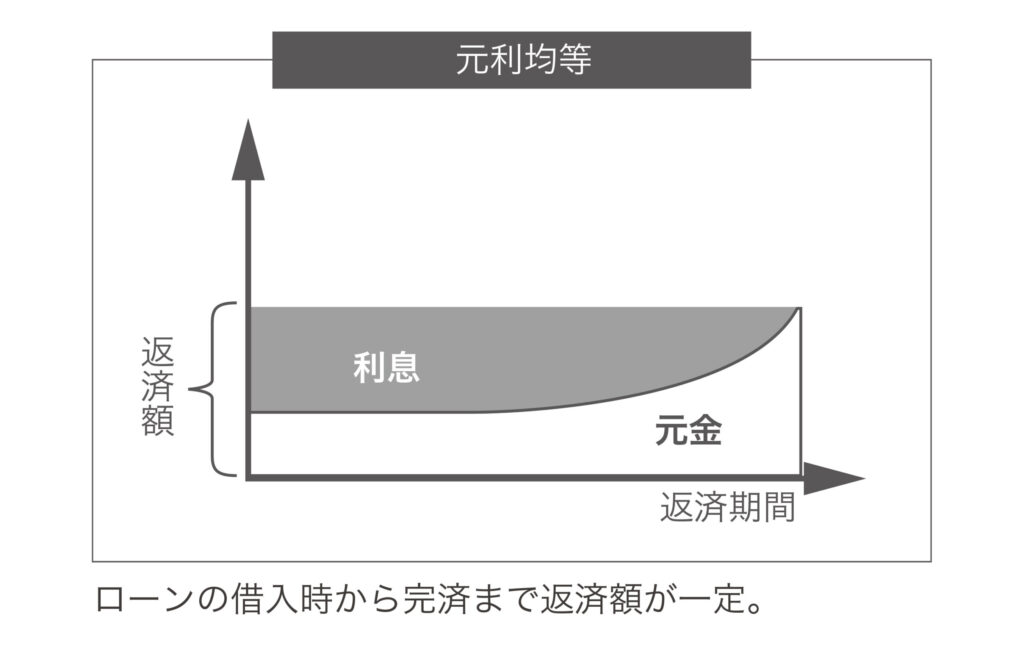

01. 元利均等返済

元金と利息で構成される毎月の返済金額が、完済まで一定額となる返済方法です。

メリット

・毎月の返済額が一定で返済計画が立てやすい。

・元金均等返済に比べ、当初の返済額が少ない。

デメリット

・同じ返済期間であれば、元金均等返済に比べ、総返済額が多い。

元利均等返済が向いている人

返済総額は多くなってもかまわないので、当初の返済額を抑えたい方。

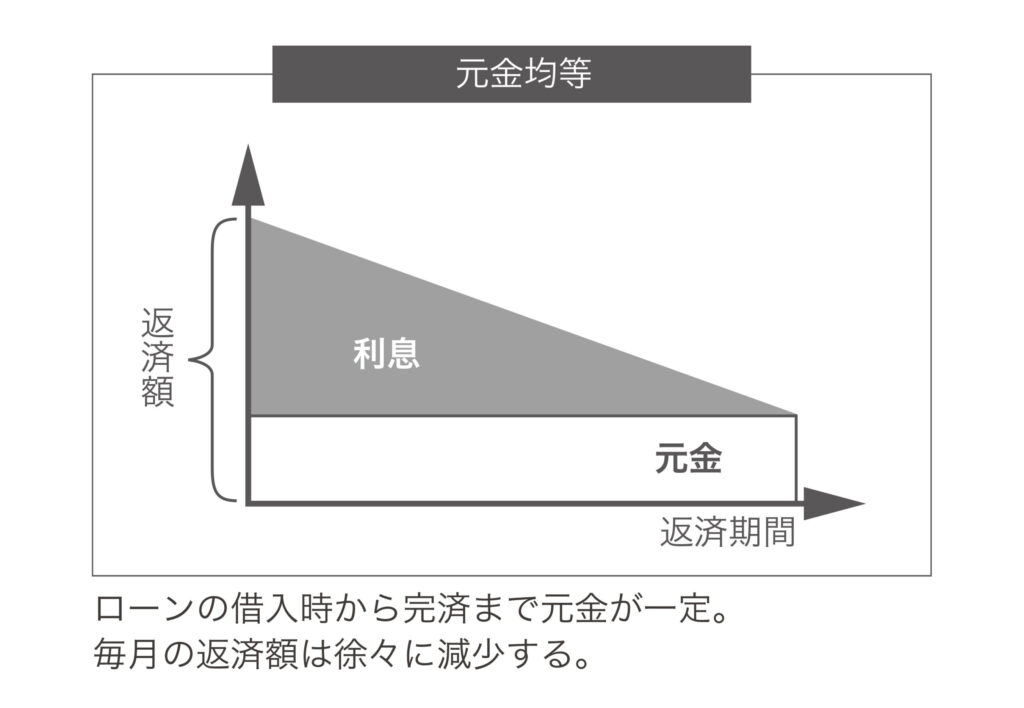

02. 元金均等返済

毎月の返済額に占める元金を均等にして、残った元金に対して利息額を上乗せしていく返済方法です。

メリット

・元利均等返済に比べ、返済総額が少ない。

デメリット

・借り入れ当初の返済額が多い。

元金均等返済が向いている人

当初の返済額が多くてもかまわないので、総返済額を抑えたい方。

おまけ

-繰り上げ返済-

住宅ローンなどの借入金の元金の一部または全部を、当初の返済計画よりも前倒しで返済することを「繰り上げ返済」といいます。月々の返済額を減らす「返済額軽減型」と、期間を短縮できる「期間短縮型」の2種類があります。また、繰り上げ返済は、金利が低い時期や返済当初に行うほど効果が大きくなるため、住宅ローン控除が終了する時期に行われることが多いです。

期間短縮型

・毎月の返済額は変わらず、返済期間を短縮できる。(例:40年→35年に短縮)

・支払利息の総額を大きく減らすことができる。

返済額軽減型

・返済期間は変わらず、毎月の返済額を軽減する方法です。(例:毎月の返済額から2,500円軽減)

・家計の負担を軽減することができる。

どちらを選ぶべき?

・支払利息をできるだけ減らしたい場合は「期間短縮型」

・毎月の返済負担を軽減したい場合は「返済額軽減型」

・ただし、「金利が高い」「返済期間が長い」場合は、「期間短縮型」の効果が大きい。

繰り上げ返済にはまとまった資金が必要です。例えばお子様の大学進学時期に繰り上げ返済してしまうと、教育費が足りなくなってしまうことも、、、対策としては、ライフプランを作成することをおすすめします。人生のお金の大きな流れを把握することで、「教育費を貯める時期・必要になる時期」「家のメンテナンスをする時期」「繰り上げ返済する時期」「車を購入する時期」「老後」に困らないようにしたいですね。ライフプランのご相談はアルスホームでも行っていますので、ぜひお問い合わせください。